Solvabiliteit is de verhouding tussen het eigen vermogen en het vreemd vermogen in je onderneming. Deze financiële ratio laat zien in hoeverre je bedrijf afhankelijk is van schuldeisers en is dus cruciaal bij een kredietaanvraag. Wat moet je weten over solvabiliteit?

Dit is helaas de laatste bijdrage uit MKBServiceDesk.nl :

De solvabiliteitsratio

Men spreekt ook wel van de solvabiliteitsratio omdat het dus om een verhouding gaat. De verhouding tussen het geld dat je bedrijft heeft geleend (het vreemd vermogen) en het verschil tussen bezit en de schulden van je bedrijf (eigen vermogen). De verhouding tussen die twee elementen is een indicatie van hoe afhankelijk je bedrijf is van anderen.

Dat is belangrijke informatie bij een kredietaanvraag. Maar ook voor financiers en leveranciers is je solvabiliteit belangrijk. Het geeft aan dat je genoeg zekerheden biedt om aan je betalingsverplichtingen te kunnen voldoen en dat zij dus gerust zaken met je kunnen doen. Bij een goede solvabiliteit kan je bedrijf een financiële klap opvangen. En dat is belangrijk in onzekere tijden.

Solvabiliteit is net als rentabiliteit en liquiditeit een van de financiële ratio’s. Met deze getallen zie je precies hoe je bedrijf ervoor staat.

Solvabiliteit berekenen

Je berekent de solvabiliteitsratio met gegevens uit je balans. Dat kan op verschillende manieren. Hoe ga je te werk als je solvabiliteit wilt berekenen? We nemen je mee in een van de meest gebruikte formules:

Formule solvabiliteit

Solvabiliteit = je eigen vermogen / het totale vermogen (= eigen vermogen, kort vreemd vermogen en lang vreemd vermogen) x 100%

Een beetje toelichting: als het goed is kun je je eigen vermogen terugvinden op de jaarrekening van je onderneming. Datzelfde geldt voor het totale vermogen. Vaak staat dit weergegeven als totale activa. Als je het eigen vermogen deelt door het totale vermogen en de uitkomst hiervan vermenigvuldigt met 100, dan heb je je solvabiliteit te pakken. Dus stel: je hebt een solvabiliteit van 75%, dan betekent dat dat in elke euro in je bedrijf, 75% eigen geld zit.

Wat is een goede solvabiliteit?

Om aan te geven dat je bedrijf gezond is, moet de solvabiliteit minstens 25% tot 40% zijn. Het precieze minimum is afhankelijk van in hoeverre je je bezittingen direct zou kunnen verkopen. Als je bijvoorbeeld veel kasgeld hebt, hoef je minder eigen vermogen te hebben. Voorraden moet je eerst verkopen, dus daar gaat meer tijd overheen. De minimale solvabiliteit om financieel gezond te zijn, is ook afhankelijk van de branche en de ondernemingsvorm.

Solvabiliteit verbeteren

Wat kun je doen om je solvabiliteit te verbeteren? Als je snapt wat solvabiliteit is, snap je wat je moet doen: je moet ervoor zorgen dat je eigen vermogen meer wordt en/of het vreemd vermogen minder. Hoe kun je het aanpakken?

Een paar opties:

- Meer winst maken. Als je meer winst maakt, krijg je meer meer eigen vermogen.

- Houd de winst in het bedrijf. Dit kun je doen door minder dividend uit te keren.

- Voorkom (lang) openstaande facturen. Als klanten facturen lang niet betalen, staat er minder geld op de bedrijfsrekening.

Debt ratio

Geldschieters kijken behalve naar de solvabiliteitsratio ook naar de debt-ratio. Deze ratio maakt inzichtelijk in welke mate je bedrijf is gefinancierd met vreemd vermogen. En in welke mate er nog vreemd vermogen aangetrokken kan worden. De formule:

Debt ratio = het vreemd vermogen (kort en lang) / door het totale vermogen x 100%.

De vuistregel voor geldschieters is dat dit getal maximaal 80% mag zijn, al is dit natuurlijk altijd ook afhankelijk van de situatie.

Kort vreemd vermogen is vermogen dat je binnen een jaar zal moeten betalen. Je crediteuren vallen hieronder (de wettelijke betaaltermijn is immers 30 dagen) en bijvoorbeeld ook je salarissen of kortlopende leningen van de bank. Lang vreemd vermogen is een lening die je in meerdere jaren mag aflossen, zoals een hypotheek of de meeste bancaire leningen.

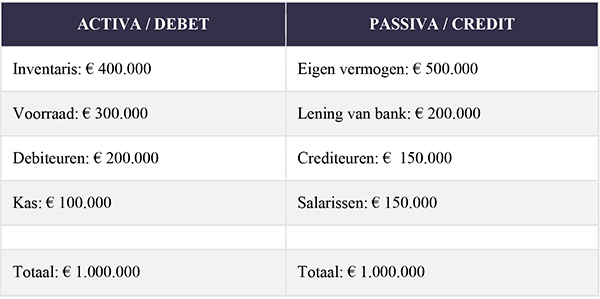

Ingewikkeld? We geven je een rekenvoorbeeld. Stel, dit is je balans:

De solvabiliteit is in dit geval het € 500.000 (eigen vermogen) gedeeld door € 1.000.000 (totale vermogen) keer 100%. Deze som komt uit op 50%, meer dan genoeg dus.

De debt ratio is het kort vreemd vermogen (150.000 crediteuren plus 150.000 salarissen) plus het lang vreemd vermogen (de banklening van 200.000) gedeeld door het totale vermogen, keer 100%. Dit is in dit geval 500.000 / 1.000.000 = 0,5 x 100% is 50%. Ook dit is prima. Als het debt ratio daalt, stijgt de solvabiliteit. Het bedrijf heeft dan meer eigen vermogen en leunt dus minder zwaar op geldschieters.

Solvabiliteit precies berekenen

Je kunt je solvabiliteit bepalen door de formule uit dit artikel te gebruiken. Maar natuurlijk heb je dan een inschatting van je solvabiliteit. Het kan zijn dat een bank een andere kijk heeft op de financiële situatie van je bedrijf. Het kan zijn dat de bank het eigen vermogen lager inschat. Als je dus precies wilt weten wat je solvabiliteitsratio is, kun je het beste een financieel adviseur inschakelen.

Dank voor de MKB Servicedesk voor deze uitleg.